国内のETF残高首位を誇る野村アセットマネジメント株式会社が設定したEURO STOXX 50®、DAX®に連動する2本の為替ヘッジ付きETFが9月2日、東京証券取引所に上場しました。これにより、国内の投資家が、欧州優良株へ直接アクセスできるようになります。

Read the English version of this post >

Japan’s largest ETF issuer listed the products on the Tokyo Stock Exchange on Sept. 2. The funds replicate the

ETFは、ユーロ・ストックス50® 指数(TTM、円建て、円ヘッジ)(EURO STOXX 50® Monthly Hedged JPY TTM) とDAX®(ドイツ株価指数)(TTM、円建て、円ヘッジ)(DAX® Monthly Hedged JPY TTM)に連動しており、欧州の取引時間外でも日本国内の投資家が売買できるようにしたものです。DAX ETFの上場は、東京市場で初めてです。

EURO STOXX 50 と DAX は、過去数十年にわたり、ユーロ圏とドイツを代表するベンチマークとして、市場で認知されてきました。両指数の、客観的で透明性の高いメソドロジーと、再現性と取引可能性を保証する基準は高く評価されており、ETF、投資信託、デリバティブ、仕組み商品などの金融商品に幅広く使われています。最近では、指数のESG版も誕生しました。

野村アセットマネジメント株式会社、ETF事業戦略部部長の奥山修氏は「この度、コンティゴ様のお力添えにより2本のETFを上場できることをうれしく思っています。これらのETFによって、日本の投資家の皆さまが欧州の企業に投資しやすくなるとともに、投資家の国際分散投資にも寄与するものと考えています。引き続きETF市場の拡大に貢献してまいります」とコメントしています。

Qontigoのインデックス&ベンチマーク部門チーフ・プロダクト・オフィサーであるAxel Lomholt氏は「野村アセットマネジメント様と協力し、象徴的な2つのベンチマークを通じて、これらの市場セグメントへのアクセスを投資家へ提供できることを非常に喜ばしく思います」と話しています。さらに「EURO STOXX 50とDAXは、ユーロ圏とドイツ経済の資本市場や経済動向を正確に表現しており、流動性の高い幅広い金融商品の原資産となっています」とも述べています。

投資機会と構造要因

欧州市場は長年の低迷期を経て、海外投資家に投資機会を提供しています。2021年までの5年間で、STOXX® USA 500が137%上昇したのに対し、EURO STOXX 50は53%の上昇にとどまりました。過去5年間の為替相場を振り返ると、円は対米ドルで急落しましたが、対ユーロではほぼ横ばいで推移。地理的な分散を求める日本の投資家にとって、欧州の資産は米国に比べて相対的に魅力的なものとなっています。

また構造的な傾向として、国内投資家が近年、海外資産の保有を増やしていることにも注目するべきでしょう。財務省によると今年7月、日本の投資家は少なくとも2005年以降で最大規模の海外株式を保有していました1。

大型株と流動性フィルター

EURO STOXX 50は、ユーロ圏の産業界のリーダーを代表する指数であり、現在8カ国をカバーしています。20のスーパーセクター(業種分類)それぞれから大型株を選択することで、分散されたポートフォリオを構築しています(図表1)。構成銘柄の時価総額は2.7兆ユーロで、ユーロ圏の株式時価総額全体の約55%に相当します。

1988年に算出を開始したDAXは、フランクフルト証券取引所(FSE)上場で、一定の品質と収益性の要件を満たす時価総額上位40社で構成されています。EURO STOXX 50とDAXは、最低流動性基準も適用しています。

両指数の構成銘柄は、時価総額という明確で透明性の高い基準によって決定され、投資家へ安定性と将来の予測可能性を提供しています。指数の構築や定期的なレビューは確立されたルールに沿って行われ、恣意性は排除されています。

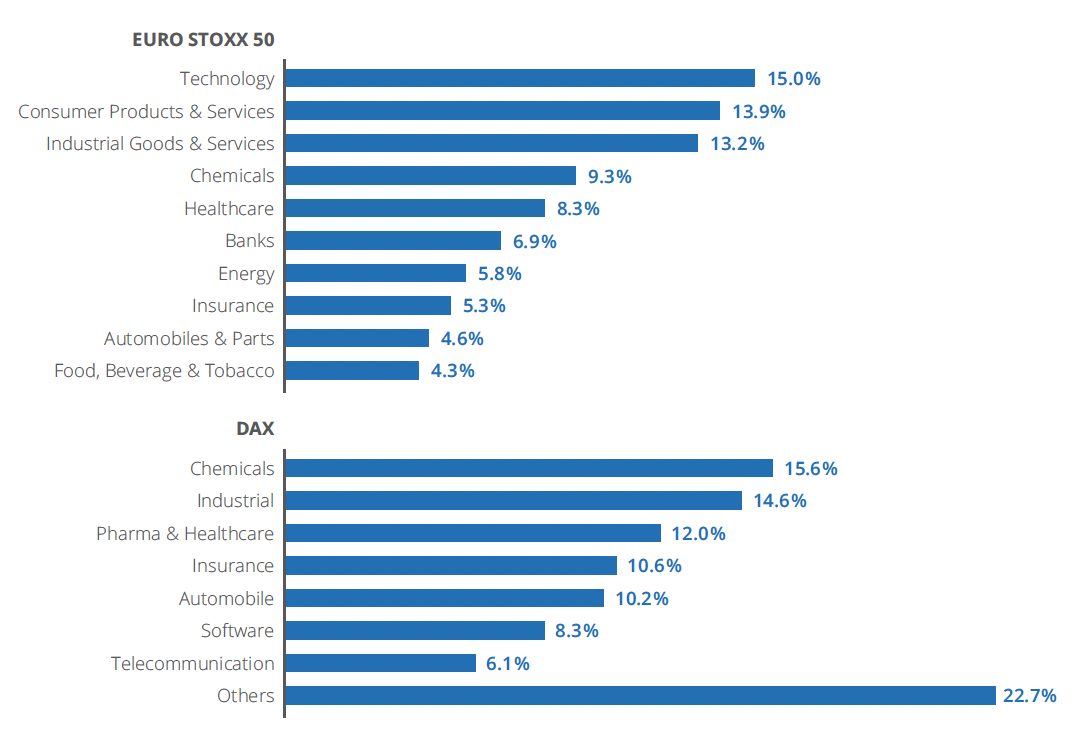

図表1-業種別アロケーション

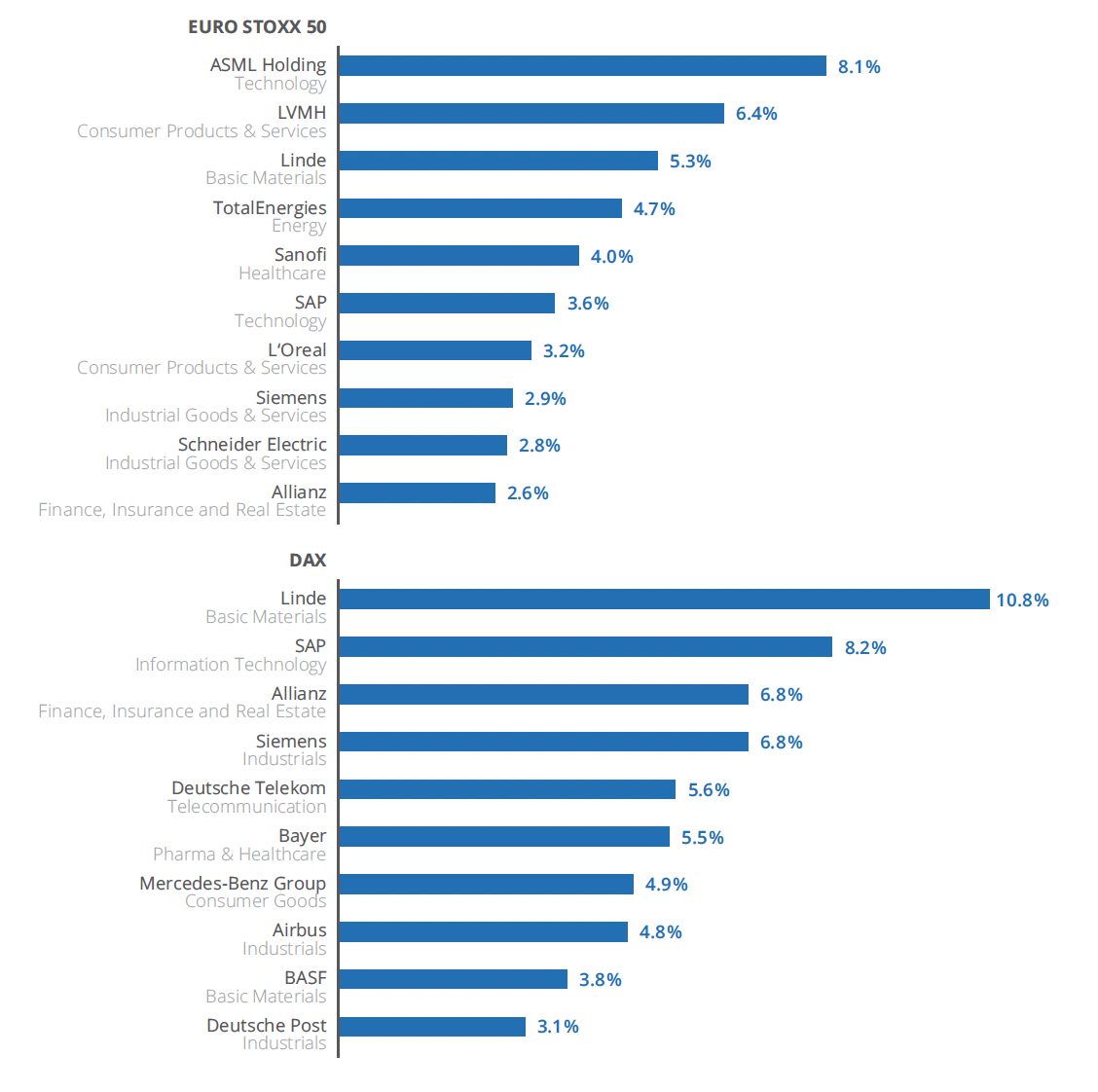

図表 2 – 構成銘柄上位 10 社

為替ヘッジ版

為替ヘッジ付き指数は、為替リスクの影響から投資リターンを保護するように設計されています。投資家は、潜在的な為替差益を代償に、為替レートの変動リスクを軽減することができます。月次ヘッジ版では、フォワードヘッジは毎月1回設定され、次のリセットまで変更されません。

ユーロ・ストックス50® 指数(TTM、円建て、円ヘッジ)(EURO STOXX 50® Monthly Hedged JPY TTM)、DAX®(ドイツ株価指数)(TTM、円建て、円ヘッジ)(DAX® Monthly Hedged JPY TTM)は、為替レートに三菱UFJ銀行公表のTTM(対顧客直物電信売買相場の仲値)スポットレートおよびフォワードレートを使用しています。

高い流動性

ブルーチップ指数への投資は、投資家が世界の株式市場に対する包括的なエクスポージャーを得るための、シンプルで流動性の高い方法です。EURO STOXX 50とDAXのETFが東証に上場したことで、国内の投資家はユーロ圏とドイツという重要な2つの経済圏に低コストでアクセスできるようになります。

1 Reuters, ‘Japanese investors were big buyers of foreign equities in July,’ Aug. 8, 2022.